О порядке бухгалтерского и налогового учета транспортного средства в случае, когда оно учитывается на балансе лизингополучателя мы писали прежде. (читать статью) В настоящей статье речь пойдет о лизинге транспортного средства, учитываемого на балансе лизингодателя.

Условия и финансово-экономические параметры договора оставим такими же, как в случае с учета транспортного средства на балансе лизингополучателя:

— компания-лизингополучатель использует общую систему налогообложения (ОСНО);

— предмет лизинга используется для выполнения облагаемых НДС операций;

— по окончании договора предмет лизинга переходит в собственность лизингополучателя;

— государственная регистрация транспортного средства в ГИБДД осуществляется на имя лизингополучателя.

— стоимость транспортного средства, установленная продавцом, составляет 1 200 000 руб. (в том числе НДС 183 051 руб.);

— дополнительных расходов на перевозку и доведения транспортного средства до состояния, пригодного к эксплуатации, нет;

— срок амортизации для целей налогового и бухгалтерского учета одинаковый и составляет 60 месяцев (3 амортизационная группа);

— срок лизинга 12 месяцев;

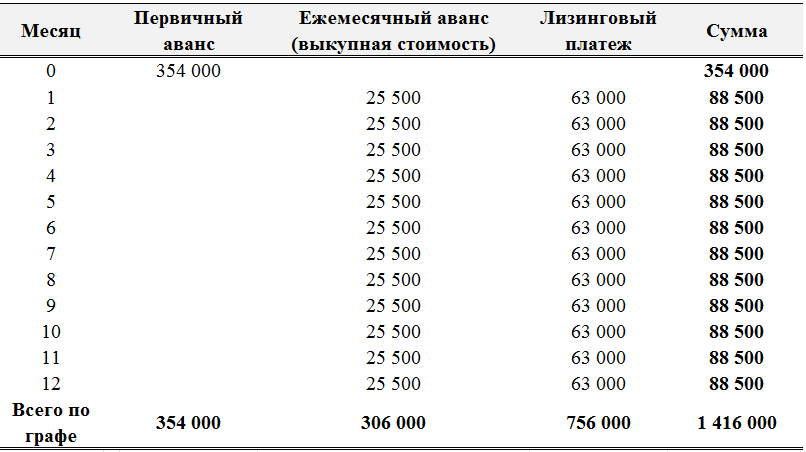

— лизингополучатель до получения предмета лизинга уплачивает первичный аванс в размере 354 000 руб. (в том числе НДС 54 000 руб.);

Отличительной особенностью нашего договора будет то, что ежемесячные платежи состоят из 2 частей: выкупной стоимости имущества и собственно лизинговых платежей:

— выкупная стоимость предмета лизинга составляет 660 000 руб. (в том числе НДС 100 678 руб.) и состоит из первичного аванса (354 000 руб.) и ежемесячных авансовых платежей (25 500 руб. в мес.), приведенных в таблице 1;

— лизинговые платежи установлены договором в размере 63 000 руб. в месяц.

Табл.1. Платежи в пользу лизингодателя по месяцам (руб)

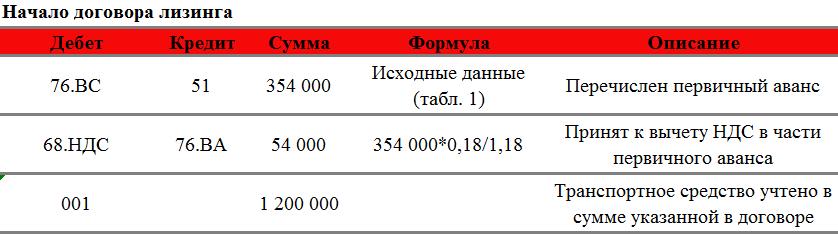

Определяем стоимость основного средства и амортизируемого имущества

При учете предмета лизинга у лизингодателя основное средство на балансе лизингополучателя не отражается, соответственно нет необходимости в определении амортизационной группы и суммы амортизации. Однако в целях установления контроля за сохранностью актива рекомендуется учитывать его на забалансовом счете 001 «арендованные основные средства» в сумме, указанной в договоре лизинга.

По завершении договора предмет лизинга принимается на баланс по выкупной стоимости без учета НДС. В нашем случае это 559 322 руб. = 660 000 – 100 678 (НДС).

НДС

При получении предмета лизинга у лизингополучателя не возникает никаких налоговых последствий в отношении расчетов по НДС, так как лизингодатель остается собственником имущества, передавая лизингополучателю лишь право пользования и владения имуществом (п.1 ст.11 Федерального закона от 29.10.1998 N 164-ФЗ «О финансовой аренде (лизинге)»).

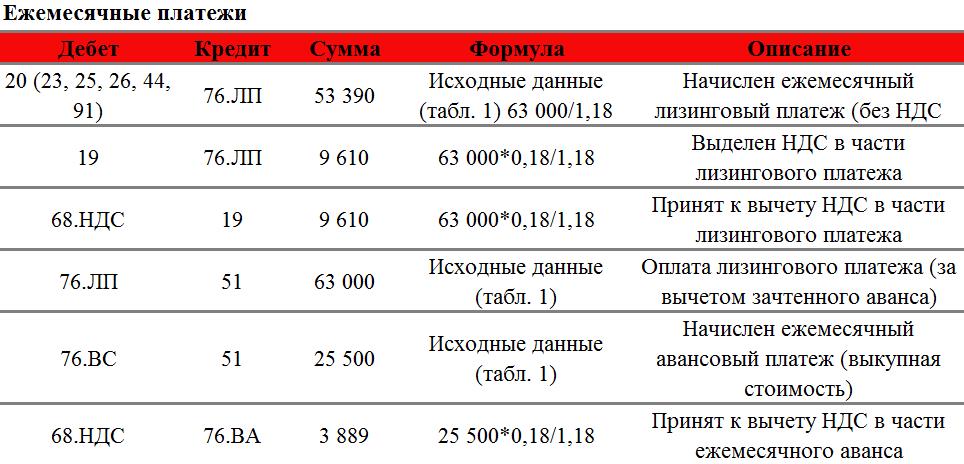

К вычету НДС можно принимать по мере уплаты лизинговых платежей в пользу лизингодателя при наличии правильно оформленного счета-фактуры.

НДС с авансов

Если имеет место первичный аванс (в нашем случае 354 000 рублей), тогда лизингополучатель имеет право принять НДС с аванса к вычету на основании счет-фактуры полученной от лизингодателя. В нашем случае можно принять к вычету НДС в размере 54 000 руб. (354 000 руб. * 18/118). Аналогично с ежемесячными авансами: принимает к вычету НДС в размере 3 889 руб. в месяц. Первичный аванс и ежемесячные авансовые платежи, в нашем примере, являются ни чем иным как предоплатой за выкуп имущества, поэтому после перехода транспортного средства на баланс лизингополучателя ранее принятый НДС с авансов восстанавливается и одновременно принимается к вычету НДС со стоимости принятого на учет транспортного средства.

Бухгалтерские записи лизинговых операций

Представим все вышеописанное в виде бухгалтерских записей.

Примечание:

68-НДС: Расчеты по НДС;

76-ВС: Задолженность по выкупной стоимости предмета лизинга;

76-ЛП: Задолженность по ежемесячным лизинговым платежам.

Налог на прибыль и налоговые разницы

Согласно абз.3 пп.10 п.1. ст.264 НК РФ в случае если имущество, полученное по договору лизинга, учитывается у лизингодателя, расходами лизингополучателя признаются расходы на приобретение имущества, переданного в лизинг;

Если лизингополучатель применяет метод начисления, то при перечислении предоплаты расход в налоговом учете не признается на основании п. 14 ст. 270 НК РФ. Следовательно, первичный аванс и ежемесячные авансовые платежи, за счет которых в конце срока договора лизинга планируется выкупить имущество, нельзя признавать в качестве расходов для целей расчета налога на прибыль. Указанные затраты сформируют стоимость амортизируемого имущества после перехода права собственности на транспортное средство, которая будет погашаться путем начисления амортизации.

Таким образом, признание расходов для целей налогового учета аналогичен признанию расходов для целей бухгалтерского учета – налоговые разницы отсутствуют.

Транспортный налог

В общем случае согласно ч. 1 ст. 357 НК РФ налогоплательщиками транспортного налога признаются лица, на которых в соответствии с законодательством РФ зарегистрированы транспортные средства, признаваемые объектом налогообложения на основании ст. 358 НК РФ. Объектом налогообложения согласно п. 1 ст. 358 НК РФ признаются транспортные средства, зарегистрированные в установленном законодательством РФ поярдке. Таким образом, обязанность по уплате транспортного налога ставится в зависимость от факта регистрации транспортного средства.

Лицо, на которое будет зарегистрировано транспортное средство (на лизингополучателя или лизингодателя), оговаривается, как правило, в договоре лизинга. В нашем случае этим лицом будет лизингополучатель, поэтому он будет выступать плательщиком транспортного налога. Расчет и порядок уплаты налога такой же, как для собственных транспортных средств.

Тимур Бареев

26.07.2016